Contents

関税とは?仕組みや種類、経済への影響をわかりやすく解説

2025年に「トランプ関税」が注目を集めたように、関税は国際貿易や経済政策の中で重要な役割を果たします。関税制度への理解が不十分なままでは、余計なコストや手続きの遅れといった不利益を被るおそれもあります。特に海外との取引に関わるビジネスでは、関税の基本を押さえておくことが欠かせません。

この記事では、関税の仕組みや種類、計算方法、経済への影響などを詳しく解説します。

関税とは、輸入商品にかけられる税金のこと

関税とは、外国から輸入される商品に対して課される税金のことです。輸入国の税関に輸入者が納付しますが、関税は商品の価格に上乗せされるため、最終的には消費者が負担する間接税でもあります。

関税は単なる税収手段にとどまらず、貿易摩擦などに対応する経済政策等、市場安定政策としても機能しうる制度です。

ここからは、関税の目的や納付のタイミングなど基本事項について詳しく解説します。

<関税についての基本>

・関税をかける目的

・関税の納付者と申告方法

・関税を納付する時期

関税をかける目的

関税の目的は、主に「国内産業の保護」と「政府の税収確保」の2つです。

■関税をかける目的

| 目的 | 理由 |

| 国内産業の保護 | 関税をかけることで海外からの安価な商品が大量に流入し、国内の産業や雇用が圧迫されるのを防ぐ |

| 政府の税収確保 | 消費税や法人税と並ぶ財源の1つとして、教育・医療・福祉・インフラ整備などの公共サービスにあてられる |

参考:財務省「わが国の関税制度の概要」

上記のように「国内産業の保護」と「政府の税収確保」はトレードオフの関係としても位置付けられており、経済状況や外交方針に応じて税率や対象品目が調整されます。

関税の納付者と申告方法

関税は、原則として輸入者が納税義務を負います。法人だけでなく、個人が海外から商品を取り寄せた場合でも、一定の条件を満たせば関税の対象となります。

関税の申告方法は、主に下記の2つです。

■関税の申告方法

| 申告方法 | 内容 |

| 賦課課税方式 | 税関によって関税額が決定される方式で、「20万円以下の郵便物」「入国者の携帯品・別送品」などに適用される |

| 申告納税方式 | 輸入者がみずから関税額を計算し、税関に申告・納付する方式で、賦課課税方式の対象外の貨物に適用される |

参考:日本貿易振興機構「輸入申告における課税方式:日本」

このような関税の申告は専門知識が必要になるため、通関業者やフォワーダーに委託するケースが一般的です。

フォワーダーについて、詳しくは下記をご確認ください。

フォワーダー(forwarder)とは?役割やメリット・乙仲との違いを解説

通関について、詳しくは下記をご確認ください。

関税を納付する時期

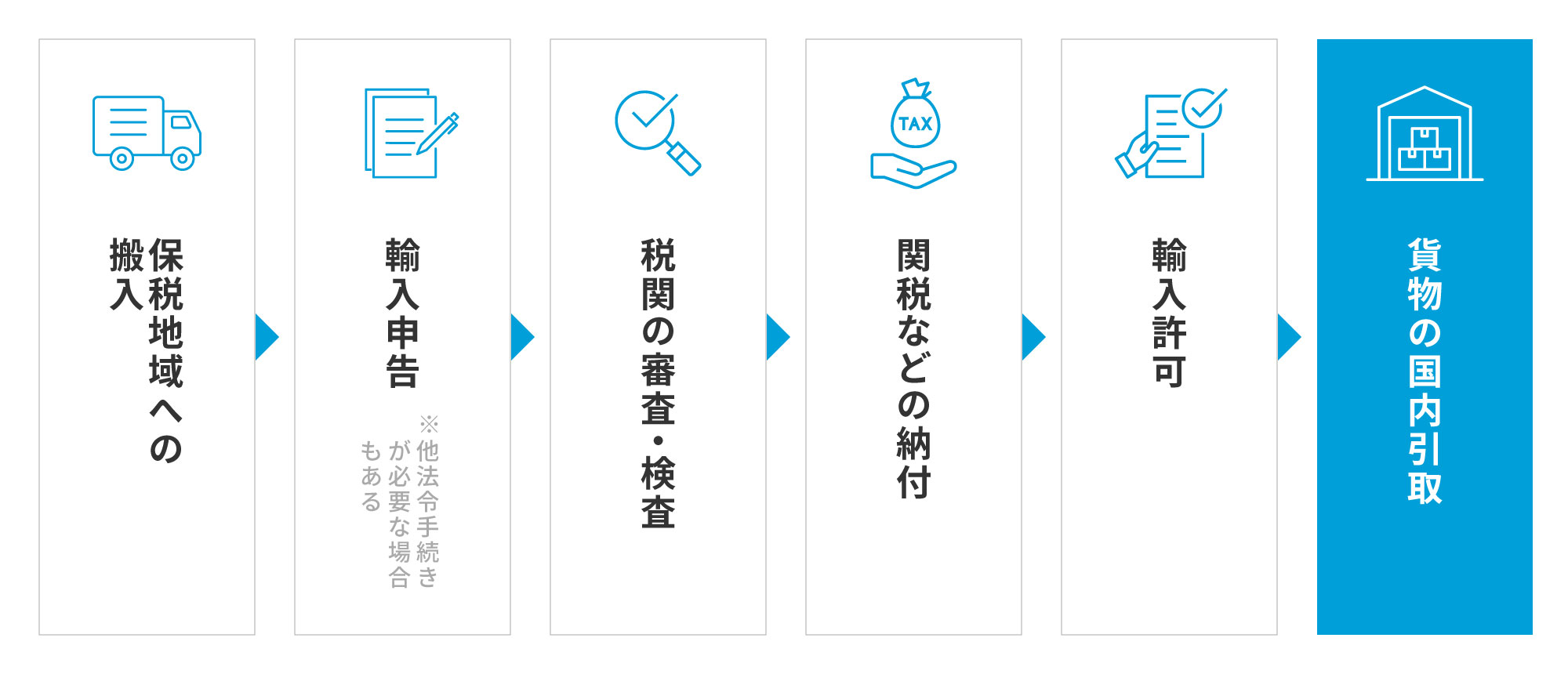

関税を納付するタイミングは、貨物の輸入申告を行って税関の審査・検査が完了した後になります。関税を納付後に輸入許可が下り、荷主は貨物を国内で引き取ることができます。

関税納付を含む輸入手続きの流れは、下記のとおりです。

■関税を納付する時期とその前後の流れ

1 保税地域への搬入

2 輸入申告(他法令手続きが必要な場合もある)

3 税関の審査・検査

4 関税などの納付

5 輸入許可

6 貨物の国内引取

関税の納付は、銀行窓口などで直接納付するほか、より効率的なリアルタイム口座振替方式(ダイレクト方式)や納期限延長制度も広く利用されています。

■関税の効率的な納税方法

| 納税方法 | 詳細 |

| リアルタイム口座振替方式(ダイレクト方式) | 輸入申告時に輸入者の口座から即時引き落としされる |

| 納期限延長制度 | 税関に担保を提供すれば納期限を延長できるため、輸入のたびに納付する手間の軽減や、輸入貨物の早期引取が可能になる |

参考:税関「輸入者、通関業者の皆様へ」

なお、本来、関税は荷主(輸入者)自身の名義の口座から納付されるべきですが、通関業者やフォワーダーの口座を通じた立替納付も一部で習慣化されていました。しかし、立替納付は通関業者などの負担や不適切な取引の温床になるおそれもあるため、近年は公正取引委員会でも問題視されています。

荷主は、リアルタイム口座を利用するなどして、自身の名義口座から納税を行うことが推奨されています。

また、関税の納付が遅れた場合には、延滞税や無申告加算税といったペナルティを科されることがあるため注意しましょう。

関税の種類

関税は、「法律にもとづく関税」と「条約にもとづく関税」の2つに大きく分けられます。ここからはそれぞれの関税の種類について解説します。

法律にもとづく関税

法律にもとづく関税とは、関税定率法と関税暫定措置法にもとづいて定められた国定税率のことです。国定税率の種類は、主に下記の4種類があります。

■主な国定税率

| 税率区分 | 内容 |

| 基本税率 | 特別な事情がない限り長期的に適用される、日本国内の基本的な税率 |

| 暫定税率 | 一時的な事情がある場合に、基本税率に代わって適用される暫定的な税率 |

| 特恵税率 | 開発途上国・地域からの輸入品に対して適用される税率 |

| 簡易税率 | ・少額輸入貨物:一般貨物または郵便小包を利用した場合に、課税価格の合計額が20万円以下の場合に適用される税率

・携帯品・別送品:酒やたばこなど免税の範囲を超える携帯品・別送品に適用される税率 |

※参考:税関「関税のしくみ」「少額輸入貨物の簡易税率」「7106 携帯品の簡易税率等(カスタムスアンサー)」

国際協定にもとづく関税

■条約によって定められている税率

| 税率区分 | 内容 |

| 協定税率 | WTO(世界貿易機関)協定上、WTO加盟国・地域に対して一定率以上の関税を課さないことを約束(譲許)している税率 |

| EPA税率 | EPA(経済連携協定)を締結した国からの輸入品のみを対象とした税率 |

※参考:税関「関税のしくみ」

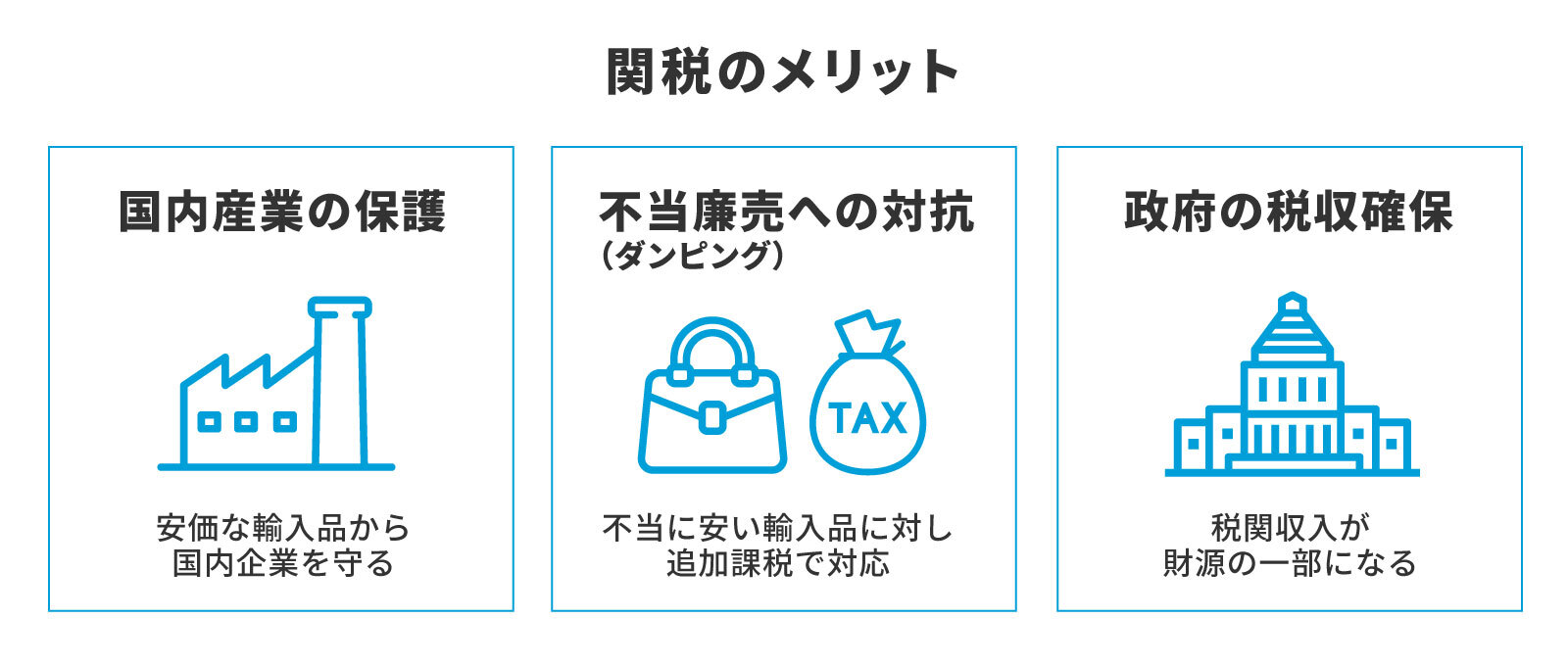

関税のメリット

関税の主なメリットは、前述した「国内産業の保護」「政府の税収確保」に加えて、「不当廉売(ダンピング)への対抗」の3つです。

■関税のメリット

特に、不当廉売(ダンピング)への対抗策としては、不当廉売関税(ダンピング防止税)制度が設けられています。これは、正常な価格(輸出国内での販売価格など)よりも著しく安い価格(ダンピング価格)で販売された輸入品が、輸入国の産業に損害を与える場合に適用され、その価格差(ダンピング・マージン)の範囲内で割増関税を課すことができる制度です。

この制度によって不当廉売による価格破壊を防ぎ、国内での公正な価格競争を維持できるメリットがあります。

関税のデメリット

関税はメリットがある一方で、経済や外交面で下記のようなデメリットもあります。

物価の上昇

輸入品に関税が課されると価格が上がり、その負担は最終的に消費者が負担するというデメリットがあります。特に日常的に使われる商品や原材料などに関税がかかると、物価全体が上昇するインフレにつながるおそれがあります。

国際競争力の低下

関税によって守られた国内企業は、国際競争力が低下しやすくなるデメリットもあります。その結果、技術革新やコスト削減が進まず、国内産業が停滞する可能性もあります。

貿易摩擦

関税の引き上げは、貿易相手国との摩擦を生む要因にもなります。ある国が関税を引き上げれば、報復として相手国も関税を引き上げるおそれがあり、両国間の貿易が停滞して企業活動や経済に悪影響を及ぼすリスクがあります。

関税の計算方法

関税は、輸入される貨物の価格や数量などにもとづいて計算されます。関税制度には、下記のような課税方法があり、輸入品の性質や条件に応じて使い分けられます。

<関税の計算方法>

・従価税

・従量税

・混合税

複数の税率が適用可能な場合は、最も有利な税率が適用される仕組みです。

従価税

従価税とは、輸入品の課税価格に対して一定の税率をかけて算出する、最も一般的な関税の計算方法です。計算式は「課税価格×関税率」となります。

課税価格は、下記のように輸入の目的が個人使用か譲渡・販売かによって適用される計算方法が異なります。

■従価税の算出方法

| 輸入の目的 | 課税価格の算出方法 | 特徴 |

| 個人で使用する(課税価格が20万円以下) | 海外の小売価格×0.6 | 簡易税率が適用され、計算が簡略化される |

| 他人に譲渡・販売する | 商品の原価+運送費+保険料 | 法律にもとづく本来の税率(一般税率)が適用され、正確な申告が必要 |

なお、他人に譲渡・販売する目的で輸入する場合の課税価格である「商品の原価+運送費+保険料」は、インコタームズ2020のCIF条件にあたるため、CIF価格とも呼ばれています。

インコタームズ2020について、詳しくは下記をご確認ください。

インコタームズ2020とは?2010年版との違いと変更点を図解付きで解説

従量税

従量税は、貨物の数量、重量、体積など、物理的な単位に応じて課税される計算方法です。商品の価格にかかわらず、「1kgあたり◯円」「1本あたり◯円」など、単位ごとに定められた額がそのまま関税として適用されます。

従量税は、価格の変動が大きい商品や評価が難しい商品に対して使われることが多く、酒類やたばこ、化学品、鉱物などが主な対象です。

混合税

混合税とは、従価税と従量税の両方の要素を組み合わせた計算方法です。混合税には、従価税と従量税を同時に適用する「複合税」と、従価税と従量税のどちらか高い方(一部の品目については低い方)を課す「選択税」があります。

複合税は一部の乳製品に、選択税は毛織物・卵黄・魚油・鉛合金の塊など、特定の商品に対して適用されます。

商品ごとの主な関税率

日本における関税率は、品目ごとに大きく異なります。代表的な商品の関税率の目安は下記のとおりです。

<主な関税率>

・シャツや肌着:7.4~10.9%

・ネクタイ:8.4~13.4%

・ハンドバッグ(革製、コンポジションレザー製、紡織用繊維製、プラスチックシート製):8~16%

・アクセサリー(金製、銀製、プラチナ製、貴石製品):5.2~5.4%

・アイスクリーム:21~29.8%

・魚類缶詰:9.6%

・チーズ:22.4~40%

※この表は、個人輸入者の関心が高いと思われる代表的な品目について、その関税率を示したものです。

関税率及び各品目の関税率表上の所属区分は、原産国、品目の材質、加工の有無及び用途などによって大きく変わることがありますので、この表の関税率がそのまま適用されるとは限りません。一応の目安とお考えください。

出典:税関「1204 主な商品の関税率の目安(カスタムスアンサー)」(2025年4月1日現在)

一方で、時計やパソコン、自動車などのように「無税品」に分類され、関税が課されない商品もあります。商品分類によって関税負担が大きく変わるため、事前の確認が重要です。

トランプ関税の日本への影響

2025年1月に発足した第2次トランプ政権は、アメリカ国内産業の保護と経済の活性化を目的として、関税の大幅な引き上げを発表しました。いわゆる「トランプ関税」と呼ばれるこの政策により、日本に対しても大きな影響が及んでいます。

日本の主要品目である自動車やその部品にも影響が及び、これらの追加課税は当初の25%から15%に下がったものの、日本の製造業や輸出産業への打撃は深刻です(2025年11月現在)。そのため日本企業は、取引先の分散やコストの見直しなどサプライチェーン全体の再構築が求められています。

関税や輸入申告のサポートならMGLがおすすめ!

関税は輸入者が税関に対して納税する義務があります。しかし、関税の計算を含む通関手続きは専門知識が必要となるため、フォワーダーや通関業者に委託するのが一般的です。

三井物産グローバルロジスティクス(MGL)は、通関手続きの代行を含む年間1万件を超える通関実績とAEO認証を持つフォワーダー企業です。全世界35ヵ国150都市の拠点を中心に、当社現地店、三井物産現地店、海外代理店等のネットワークを通じて、海上輸送、航空輸送、国内外内陸輸送のいずれにも対応でき、現地輸送までのワンストップの国際複合一貫輸送が可能です。

MGLでは、デジタルフォワーディングツールも導入しているため、書類手続きに関するさまざまなサポートや輸送状況の可視化もできます。アパレルから危険物、重量物や設備まで、さまざまな貨物に対応できるほか、保税倉庫での保管のサービスもあります。

また、三井物産グループの物量をまとめて船会社から取得する「集約運賃」による強力な運賃仕入れ力、長年精通するパートナーとのネットワークを通じ、効率的輸送ルートおよび競争力ある運賃をご提供可能です。

通関など輸出入に関する業務効率化やコスト最適化を図りたい場合は、三井物産グローバルロジスティクスのお問い合わせフォームよりご相談ください。

よくある質問ーMGLが答えますー

Q. 関税とは何ですか?

A. 関税とは、外国から輸入される商品に対して課される税金のことです。輸入国の税関が徴収し、納付義務は輸入者にあります。ただし、関税は商品の価格に上乗せされるため、最終的には消費者が負担する間接税でもあります。

詳しくは「関税とは、輸入商品にかけられる税金のこと」をご確認ください。

Q. 関税の種類を教えてください。

A. 関税の種類は、「法律にもとづく関税」と「条約にもとづく関税」の2つに大きく分けられています。法律にもとづく関税は、主に基本税率、暫定税率、特恵税率、簡易税率です。条約にもとづく関税には協定税率とEPA税率があります。

詳しくは「関税の種類」をご確認ください。

Q.トランプ関税にはどのような影響がありますか?

A.トランプ関税は、日本の主要品目である自動車やその部品にも影響が及び、これらの追加課税は当初の25%から15%に下がったものの、日本の製造業や輸出産業への打撃は深刻です(2025年11月現在)。そのため日本企業は、取引先の分散やコストの見直しなどサプライチェーン全体の再構築が求められています。

詳しくは「トランプ関税の日本への影響」をご確認ください。

通関サービスのお問い合わせはこちら

RECENTLY TOPICS

RANKING

- Monthly

- Weekly